最近,上海期貨交易所的螺紋鋼期貨成為全球資本市場的焦點(diǎn)。一方面因?yàn)槁菁y鋼期貨合約的持倉創(chuàng)下歷史最高水平;另一方面,現(xiàn)貨螺紋鋼的利潤達(dá)到在1000/噸以上,毛利率達(dá)到了30%,過去十多年最高的水平。這對(duì)于初級(jí)制造業(yè)來說,是一個(gè)極其夸張的水平。歷史最高的持倉體現(xiàn)市場對(duì)此存在極大的分歧:懷疑的一方相信經(jīng)濟(jì)的常識(shí)和市場的力量,看多的一方相信政府供給側(cè)改革的決心和手段。

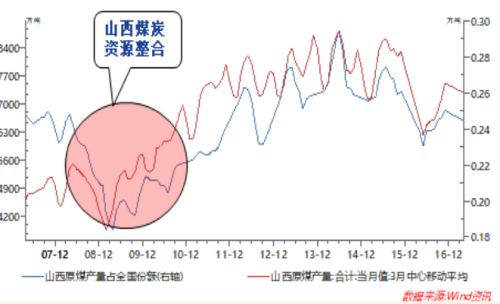

這令筆者想起了十年前的原油和焦煤。2008年5月,全球金融危機(jī)前夜,美國的金融系統(tǒng)的問題已經(jīng)發(fā)酵到相當(dāng)?shù)某潭龋髣?dòng)蕩正在逼近。而即便只從周期性的角度,無論中國還是美國,經(jīng)濟(jì)的領(lǐng)先指標(biāo)已經(jīng)下滑半年,經(jīng)濟(jì)后續(xù)都下滑不可避免。這樣的背景下,原油價(jià)格漲至歷史最高水平150美金/桶。同期,煉鋼的原料之一,焦煤的現(xiàn)貨價(jià)在2008年7月也達(dá)到歷史最高,超過了2000人民幣/噸,供給極度緊張。當(dāng)時(shí)我在寶鋼參加機(jī)構(gòu)投資人座談會(huì),寶鋼股份管理層告訴大家,為了能夠保證焦煤供應(yīng)不影響生產(chǎn),他們放棄了傳統(tǒng)的鐵路運(yùn)輸,直接派出重卡車隊(duì)到煤礦坑口搶煤,出來一車搶走一車。原油和焦煤的當(dāng)時(shí)故事是類似的:供給側(cè)!需求正常的背景下,供給受到抑制。石油受到局部戰(zhàn)爭,自然災(zāi)害等不可抗力的干擾,而焦煤則是行政性的人為的抑制供給。當(dāng)時(shí)山西開始進(jìn)行轟轟烈烈的煤炭資源整合,持續(xù)關(guān)停大量小煤礦。從08年初到09年初,山西省煤炭產(chǎn)量的絕對(duì)值持續(xù)下行,單月產(chǎn)量下降超過30%,山西占全國的份額也從25%左右下降到20%以下。

現(xiàn)在螺紋鋼的情況跟當(dāng)時(shí)是很相似。中國經(jīng)濟(jì)自2009年起連續(xù)8年持續(xù)加杠桿之后,在過去的半年多,伴隨著利率的大幅上升,以及利率結(jié)構(gòu)上深度的期限倒掛和資產(chǎn)負(fù)債倒掛,金融系統(tǒng)的資產(chǎn)負(fù)債表增速首次出現(xiàn)明顯的下降。對(duì)于每一個(gè)深刻理解銀行和金融本質(zhì)的人來說,這意味著什么是不言而喻的。未來的1-2年,中國的金融系統(tǒng)顯然將面臨不小的挑戰(zhàn)和調(diào)整。即便只從周期性的角度而言,中國經(jīng)濟(jì)的若干領(lǐng)先指標(biāo)也已經(jīng)拐頭。但是,供給側(cè)的一次又一次沖擊著市場。去年先是各省分配指標(biāo),淘汰鋼鐵產(chǎn)能(包括部分在產(chǎn)產(chǎn)能);然后去年年底開始全面取締關(guān)停中頻爐(地條鋼);然后今年5月的一帶一路峰會(huì)期間,北方大量鋼鐵產(chǎn)能停產(chǎn)限產(chǎn)保證空氣質(zhì)量;然后,環(huán)保部聯(lián)合北方若干省市下發(fā)文件,提出要求今年冬季取暖季北方幾省市鋼鐵停產(chǎn)一半。

不知是否巧合,每一次危機(jī)來臨之前,總有一些領(lǐng)域出現(xiàn)看似堅(jiān)不可摧的泡沫,呈現(xiàn)出最后似乎可以說服所有人的繁榮。

但高價(jià)格最后總是自我毀滅的。自我毀滅的途徑有2個(gè),一方面刺激供應(yīng)(國內(nèi)的以及國外的),一方面壓制需求。壓抑需求有兩個(gè)途徑:微觀上致使下游購買力下降,引發(fā)替代和節(jié)省;宏觀上引發(fā)政策轉(zhuǎn)向流動(dòng)性緊縮,壓制中期需求。在2008年的案例中,高商品價(jià)格,全球普遍高CPI,既制約了美聯(lián)儲(chǔ)在貨幣政策上進(jìn)行寬松以救助金融機(jī)構(gòu),也使得中國央行持續(xù)緊縮,加劇了經(jīng)濟(jì)衰退的到來。

2008年石油和焦煤最后的結(jié)果大家都知道,價(jià)格突然拐頭,以非常快的速度崩塌,下跌超過一半。從更長的周期來看,石油和焦煤其后都步入了長達(dá) 7年的熊市,一度出現(xiàn)了行業(yè)內(nèi)過半企業(yè)嚴(yán)重虧損的格局。繁榮頂部,拐點(diǎn)附近,短期故事的相似性令人警惕,而行業(yè)長期的結(jié)果則更值得深思。尤其從焦煤而言,長期的困境并非市場自身不可避免的周期,而是人為干預(yù)的結(jié)果,人為干預(yù)在制造了短期的繁榮后,讓整個(gè)焦煤產(chǎn)業(yè),整個(gè)山西,在更長的時(shí)期內(nèi)飽嘗苦果。值得政策制定者們警惕。

當(dāng)時(shí)山西省政府推出的煤炭資源整合政策,和當(dāng)前鋼鐵行業(yè)的供給側(cè)改革很類似,均是行政關(guān)停產(chǎn)能。選擇的標(biāo)準(zhǔn),并不取決于于成本、盈利能力、公司財(cái)務(wù)狀況等市場競爭力指標(biāo),也不取決于安全指標(biāo)和環(huán)保指標(biāo),基本只看兩個(gè)東西:股東背景和礦井產(chǎn)能的大小。其結(jié)果,絕大部分股東為外地民企,單井產(chǎn)能90萬噸一下的小煤礦被強(qiáng)制關(guān)停,然后潛在的收購方限定山西省屬7大集團(tuán)為代表的少數(shù)國企。

08年開始的煤炭資源整合使得山西的煤炭產(chǎn)量下了一個(gè)臺(tái)階,并使得后續(xù)幾年的產(chǎn)量釋放持續(xù)受到抑制。從而抬高了煤炭,尤其焦煤(山西省焦煤市場份額占全國一半,遠(yuǎn)高于煤炭總體的25%)的周期景氣高度,延長了景氣周期的時(shí)間。即便2008年發(fā)生金融危機(jī),2009年后,焦煤早于其它大宗商品行業(yè)率先復(fù)蘇,很快回到較高利潤狀態(tài)。

長時(shí)間的高價(jià)格高盈利,刺激了對(duì)新產(chǎn)能的投資。雖然國內(nèi)對(duì)資源和項(xiàng)目許可都進(jìn)行了行政管制,新建產(chǎn)能受到控制,但投資熱潮在蒙古國,澳大利亞,加南大,俄羅斯,美國興起,大量煉焦煤項(xiàng)目開工。高價(jià)格和高盈利也推升了國內(nèi)資源整合的成本,前期山西停產(chǎn)待收購小煤礦的要價(jià)大幅上升,作為收購主體的國企,從銀行大量融資,資產(chǎn)負(fù)債率大幅上升。

其后的結(jié)果是,海外焦煤產(chǎn)量持續(xù)上升,進(jìn)口煉焦煤大量進(jìn)入中國,過多的新增供應(yīng)加之后續(xù)階段性的經(jīng)濟(jì)走弱,焦煤開始了多年的持續(xù)下跌,直到全行業(yè)深度虧損。而當(dāng)新一輪周期再起,焦煤價(jià)格重新大幅上漲后,進(jìn)口焦煤的市場份額已經(jīng)大幅上升,從2008年之前的0%左右上升到2013年的20%左右。

跨越周期來看,海外焦煤行業(yè)享受了山西資源整合的好處,實(shí)現(xiàn)了市場份額的擴(kuò)大。而中國尤其山西的焦煤產(chǎn)業(yè),承擔(dān)了資源整合的成本,犧牲了市場份額,卻陷入高負(fù)債高成本持續(xù)虧損的境地。

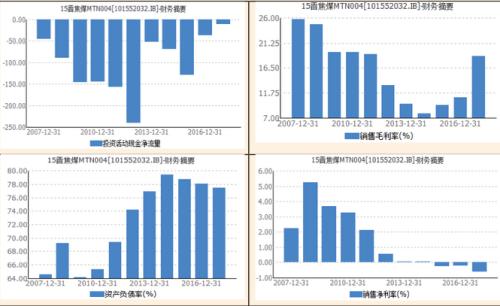

從山西焦煤集團(tuán)公開披露的財(cái)務(wù)數(shù)據(jù),可以反應(yīng)出整個(gè)故事的進(jìn)程和結(jié)果。自2009年,山西焦煤集團(tuán)大量收購地方小煤礦,報(bào)表上體現(xiàn)為投資活動(dòng)現(xiàn)金大量流出,每年100-200億。對(duì)應(yīng)的,其資產(chǎn)負(fù)債率五年時(shí)間從64%快速上升到79%。高負(fù)債帶來的高額利息支出成為整個(gè)企業(yè)的嚴(yán)重負(fù)擔(dān),而其投資的小煤礦由于行業(yè)轉(zhuǎn)熊,至今未能大量投產(chǎn)貢獻(xiàn)收入攤薄費(fèi)用率。到2017年1季度,由于煤炭價(jià)格的大幅回升,毛利率水平已經(jīng)回到2009年的18%左右的水平,低負(fù)債的民營煤礦已經(jīng)進(jìn)入高利潤狀態(tài),但由于資源整合的后遺癥,財(cái)務(wù)費(fèi)用和其它費(fèi)用高企,山西焦煤集團(tuán)依然虧損,凈利潤率比2009年低整整4%。

以長期的角度看現(xiàn)在的鋼鐵行業(yè),跟當(dāng)時(shí)的焦煤行業(yè)也類似的。行政化的去產(chǎn)能并沒有以市場競爭力為標(biāo)準(zhǔn),很大程度只是一種分省的數(shù)量攤派,因此,整個(gè)行業(yè)的平均成本沒有降低。另外,間歇式的行政停產(chǎn),例如重大會(huì)議期間的停產(chǎn),冬季取暖季的停產(chǎn),也顯著加重了企業(yè)負(fù)擔(dān)。而此刻,在高利潤的背景下,鋼鐵生產(chǎn)許可,或者說產(chǎn)能配額的價(jià)格已經(jīng)大幅上升。年產(chǎn)50萬噸電爐的許可證,價(jià)格已經(jīng)過億。存量企業(yè)并購擴(kuò)張的成本,如當(dāng)年的煤炭行業(yè)一樣大幅上升。

另一方面,高利潤的刺激了國外產(chǎn)能復(fù)產(chǎn)新建。今年1-5月,中國以外的全球粗鋼產(chǎn)量上升了5%,而中國的鋼鐵凈出口下降1/3,中國的市場份額已經(jīng)在下降。由于全球粗鋼產(chǎn)能利用率只有72%,存量產(chǎn)能的復(fù)產(chǎn)仍有較大空間,這一趨勢仍舊持續(xù)。而從更長期的角度,新投產(chǎn)產(chǎn)能降對(duì)整個(gè)行業(yè)帶來壓力。事實(shí)上,國內(nèi)一些民營鋼鐵企業(yè),已經(jīng)在考慮甚至在行動(dòng),在東南亞國家投資建設(shè)短流程電爐鋼廠。

總結(jié)一下:行政性的供給干預(yù)已經(jīng)提高中國鋼鐵產(chǎn)業(yè)的平均成本,降低了產(chǎn)業(yè)總體的國際競爭力。參考當(dāng)年焦煤行業(yè)的發(fā)展過程,異常的高利潤后續(xù)還將刺激大量海外產(chǎn)能新建和復(fù)產(chǎn),使得中國鋼鐵產(chǎn)業(yè)在全球的市場份額在長周期下降,并將使全球整個(gè)行業(yè)從某一時(shí)點(diǎn)后轉(zhuǎn)入長期熊市。