統計結果顯示,6月國內房地產開發企業發行境內信用債合計融資384.61億元,環比上升31.84%,同比減少18.18%;發行時票面利率平均值為3.5%,環比上升0.31個百分點,同比下降0.22個百分點。其中,蘇高新集團發行信用債融資最多,金額為26億元,平均票面利率為2.25%。

6月國內房地產開發企業發行境外債9只,均為離岸人民幣債券,融資金額為35.05億元。

境內信用債發行規模環比上升超三成

以發行起始日測算,2023年6月,國內房地產開發企業發行境內信用債合計融資384.61億元,環比上升31.84%,同比減少18.18%。

圖1:2022年6月至2023年6月房企歷月境內信用債發行規模

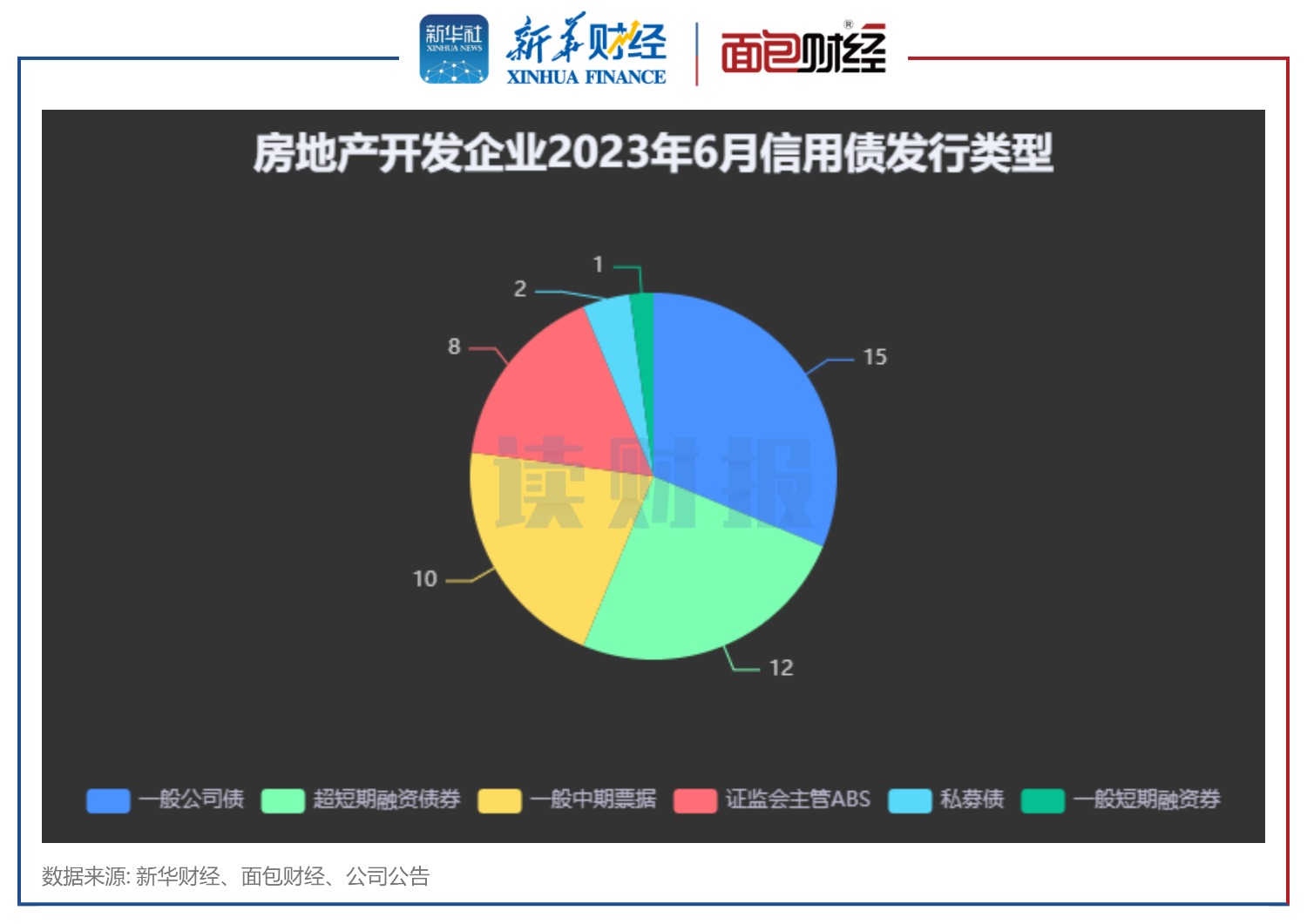

2023年6月,國內房地產開發企業共計發行信用債48只。按照債券類型進行劃分,房企6月新發信用債中,一般公司債最多,達到15只;超短期融資券發行數量位居其次,達到12只。私募債、一般短期融資券的發行數量則相對較少,6月發行數量分別為2只、1只。

圖2:房地產開發企業2023年6月信用債發行類型

蘇高新集團、華潤置地及陸家嘴發行規模靠前

2023年6月,在新發行境內信用債的房企中,蘇高新集團發行信用債融資最多,金額為26億元,平均票面利率為2.25%;隨后為華潤置地和陸家嘴,融資金額均為25億元,平均票面利率分別為2.25%、3.1%。

此外,萬科、招商蛇口、大華集團等均躋身6月房企境內信用債發行規模前10名。

圖3:2023年6月房地產開發企業境內信用債發行規模前10名

整體來看,6月民營房企融資有所回暖。6月16日,大華集團旗下 “海通-大華商業物業資產支持專項計劃 ”在上交所發行,該期債券為今年以來首單內資民營房企CMBS(商業物業抵押貸款)產品。據悉,此次專項計劃的發行規模為16.03億元。其中,優先A級規模12.816億元,票面利率4.8%;優先B級規模3.204億元,票面利率5.9%。

2023年6月,國內房地產開發企業發行境內信用債票面利率平均值為3.5%,環比上升0.31個百分點,同比下降0.22個百分點。

6月新發行境內信用債中,大足城鄉發行的私募債票面利率最高,達到7.5%。華潤置地發行的債券平均票面利率較低,為2.25%。

境外債發行規模約35.05億元

按照起息日口徑統計,2023年6月,國內房地產開發企業共發行9筆境外債,均為離岸人民幣債券,融資金額為35.05億元。

圖4:2023年6月房地產企業境外債發行情況

具體來看,在新發行境外債的房企中,恒基地產發行金額最多,融資總規模為12.55億元,票面利率在3.2%-3.25%之間。

太古股份公司發行的境外債票面利率最低,為2.75%。該筆債券為三年期固息品種,于2026年到期,發行規模8億元。